Comment financer votre retraite?

Cet article est le premier d’une série traitant des retraités canadiens et de leurs finances. Nous tenterons de répondre à d’importantes questions, notamment : « Quelle est la différence entre le refinancement hypothécaire et une deuxième hypothèque? » ou « Un prêt sur la valeur nette d’une propriété est-il considéré comme une deuxième hypothèque? ». Nous aborderons également d’autres points touchant l’accès aux prêts sur valeur domiciliaire dans le but de financer la retraite.

La plupart des Canadiens plus âgés souhaitent rester chez eux et profiter du confort de leur foyer, mais la hausse du coût de la vie et les frais d’entretien toujours plus élevés rendent la chose difficile. Un sondage de 2018 mené à l’échelle nationale par la Financière Sun Life a révélé que le quart des retraités canadiens étaient endettés. Benefits Canada (en anglais) cite également d’autres sondages réalisés par RBC Assurance et la Banque TD, qui montrent que de nombreux Canadiens s’inquiètent à l’idée de ne pas avoir suffisamment de fonds à la retraite.

Examinons trois raisons pour lesquelles les Canadiens survivent à leurs épargnes.

- Une espérance : de vie plus longue : les Canadiens sous-estiment depuis des années le montant qu’il leur faudra économiser pour leur retraite. L’augmentation de l’espérance de vie pèse lourd dans cette équation. Les progrès dans le domaine des soins de santé sont l’une des principales raisons du fait que, pour la première fois au pays, les Canadiens âgés de 65 et plus dépassent en nombre les enfants âgés de 0 à 14 ans.

- L’augmentation du coût de la vie : maintenir son niveau de vie malgré l’inflation est un défi constant. De nombreux Canadiens constatent qu’ils ont du mal à faire face aux dépenses minimales de la vie quotidienne, et ce, même s’ils continuent de travailler longtemps après l’âge de la retraite.

- Une planification financière inadéquate : selon un sondage de la CIBC dont il est fait mention dans le rapport de nouvelles du Financial Post (en anglais), les Canadiens estiment qu’il leur faudra environ 756 000 $ en épargne-retraite. Toutefois, 90 % d’entre eux n’ont pas de plan qui leur permettrait d’amasser cette somme et 53 % ne savent pas s’ils épargnent suffisamment. Leur anxiété est aggravée par l’incertitude qui prévaut sur les marchés boursiers. Un important problème de santé ou une crise familiale peut aussi réduire leurs économies à néant.

Puiser dans la valeur nette de votre résidence, est-ce une bonne idée?

La valeur nette d’une propriété est de plus en plus considérée comme une source de revenus fiable pendant la retraite. En fait, certains retraités canadiens incorporent même les prêts sur la valeur nette de leur résidence à leur planification de retraite pour adopter un mode de vie financièrement indépendant. Cependant, malgré la hausse du prix des résidences, nombre de Canadiens plus âgés ne songent pas automatiquement à puiser dans la valeur nette de leur propriété lorsqu’ils éprouvent des difficultés financières. Cette tendance peut s’expliquer par un manque de connaissance des produits financiers liés à la valeur domiciliaire et de leur utilité. Par exemple, pour prendre des décisions financières avisées concernant vos options d’emprunt, il importe de savoir si un prêt sur la valeur de votre propriété est considéré comme une deuxième hypothèque, et de comprendre la différence entre un refinancement hypothécaire et une deuxième hypothèque.

En quoi consiste un prêt sur valeur domiciliaire au Canada?

Un prêt sur valeur domiciliaire (en englais sulement) est un outil qui vous permet d’emprunter de l’argent en offrant votre propriété en garantie. Le montant du prêt dépend habituellement de la valeur nette de votre résidence. Pour mieux comprendre comment ça fonctionne, voici ce que vous devez savoir.

La valeur nette de votre résidence est l’un de vos actifs les plus précieux, auquel vous pouvez accéder pendant votre retraite. On entend souvent les gens affirmer que, lorsqu’on est propriétaire d’une maison, on augmente sa richesse et sa valeur nette. Dans les faits, ils font référence à la valeur nette de la résidence, accumulée au fil du temps. La valeur nette d’une propriété est la différence entre ce que l’on doit (dettes) sur la résidence et sa valeur actuelle.

Vous ne savez pas exactement ce que cela signifie? Pour prendre un exemple qui vous éclairera, supposons que votre maison vaut 500 000 $ et que votre solde hypothécaire est de 300 000 $. Sa valeur nette est donc de 200 000 $. Au fil du temps, votre résidence prend de la valeur et alors que vous continuez à rembourser votre hypothèque, la valeur nette de la résidence augmente aussi.

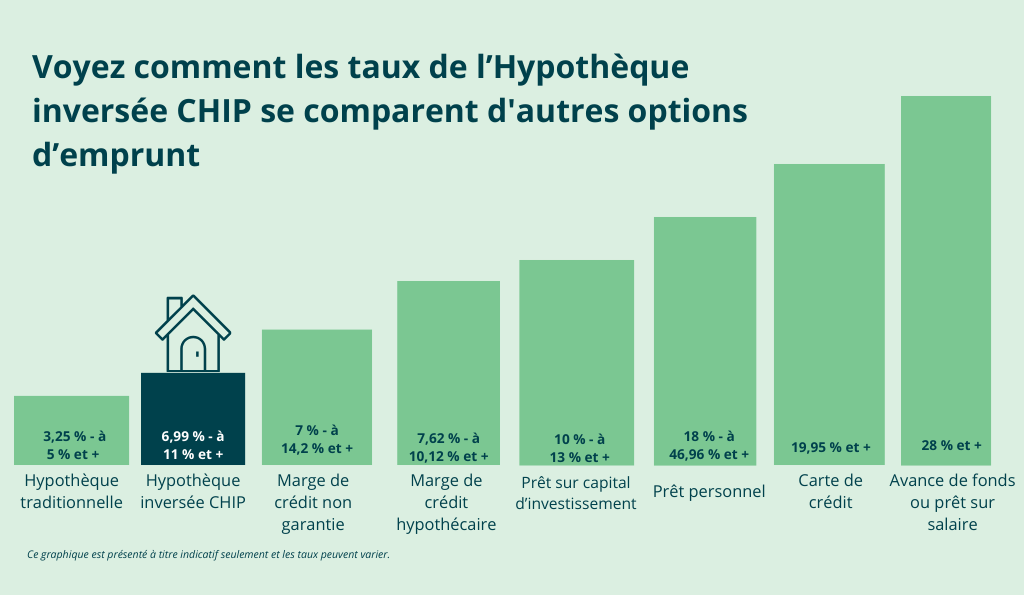

Le prêt dont il est question ici vous permet d’emprunter de l’argent sur cette valeur nette. Les taux d’intérêt sur ce type de prêt sont aussi beaucoup moins élevés que ceux d’autres outils d’emprunt comme les cartes de crédit.

Questions fréquentes concernant les prêts sur valeur domiciliaire

Un prêt sur la valeur nette d’une propriété est-il considéré comme une deuxième hypothèque? Une deuxième hypothèque est un prêt que vous contractez sur une partie de la valeur de votre résidence. Ce type de prêt est différent d’une marge de crédit hypothécaire.

Quelle est la différence entre le refinancement hypothécaire et une deuxième hypothèque? En termes simples, le refinancement hypothécaire convertit votre hypothèque actuelle en une hypothèque distincte d’un plus gros montant. Une deuxième hypothèque peut toutefois être moins élevée et servir par exemple à financer des rénovations ou à régler des dettes. Nous abordons cette question plus en détail dans la section suivante portant sur les différentes formes de prêts sur valeur domiciliaire.

Les types de prêts sur valeur domiciliaire

Il existe trois principaux types de prêts sur valeur nette d’une résidence. La comparaison des principales caractéristiques de chacun de ces types de prêt vous aidera à déterminer lequel est le plus approprié à votre situation financière.

- 1. La marge de crédit hypothécaire Une marge de crédit hypothécaire peut vous donner accès à un montant d’argent substantiel. Les prêteurs assujettis à la réglementation fédérale offrent généralement entre 65 % et 80 % de la valeur évaluée de votre propriété, moins le montant de l’hypothèque. Vous pouvez utiliser cette somme comme bon vous semble, sans conditions ni restrictions. Le montant des versements mensuels est fixé en fonction de la somme empruntée et du taux d’intérêt en vigueur.

Critères d’admissibilité

L’admissibilité et les modalités varient en fonction des prêteurs. Assurez-vous de toujours bien lire les petits caractères avant de signer un contrat. Voici ce dont vous aurez habituellement besoin :

- Une mise de fonds ou une valeur nette d’au moins 20 %;

- Une mise de fonds ou une valeur nette d’au moins 35 % (si vous souhaitez utiliser uniquement la marge de crédit au lieu d’une hypothèque);

- Une cote de crédit minimale selon des critères prédéfinis;

- Une preuve de revenus stables et suffisants;

- Un ratio dette-revenu acceptable;

- Faire un test de simulation de crise (en englais sulement) pour déterminer votre capacité à continuer de rembourser votre hypothèque s’il survenait une hausse du taux octroyé.

Alors, un prêt sur valeur domiciliaire est-il considéré comme une deuxième hypothèque? Dans le cas d’une marge de crédit hypothécaire, ça dépend. Habituellement, un emprunteur obtient une marge de crédit hypothécaire en plus d’une hypothèque existante, ce qui en fait une deuxième hypothèque (en englais sulement) par définition. Ce type de produit est toutefois différent de l’idée que l’on se fait habituellement d’une deuxième hypothèque, qu’on voit surtout comme un prêt fixe qui requiert des paiements réguliers d’intérêt et de capital. Nous expliquons de façon détaillée ce qu’est une deuxième hypothèque ci-dessous.

- Les deuxièmes hypothèques Une deuxième hypothèque (en englais sulement) est un prêt supplémentaire contracté auprès d’un prêteur différent sur une résidence déjà hypothéquée. Elle vous donne accès à la valeur nette de votre propriété en prenant celle-ci en garantie. En tant que titulaire d’une hypothèque, vous devrez continuer à faire vos paiements sur votre première hypothèque, en plus d’effectuer des paiements sur la deuxième.Si vous choisissez de refinancer votre propriété, vous continuerez de n’avoir qu’une seule hypothèque et un seul paiement mensuel auprès d’un seul prêteur. Si vous optez plutôt pour une deuxième hypothèque, vous aurez deux versements séparés à faire à deux prêteurs distincts.La période d’amortissement d’un refinancement hypothécaire peut s’étaler sur une période allant jusqu’à 25 ou 30 ans, afin de vous donner un délai suffisant pour rembourser votre hypothèque. D’un autre côté, avec une deuxième hypothèque, vous disposez de moins de temps, car vous devez généralement la rembourser en un an. Il est possible qu’on vous offre de renouveler votre deuxième hypothèque, mais le prêteur vous imposera des frais.Les taux d’intérêt d’une deuxième hypothèque sont plus élevés, car le prêteur prend plus de risques. Si vous bénéficiez d’un bon historique de crédit et que la somme que vous souhaitez emprunter se situe dans les limites de l’institution financière choisie, un refinancement avec retrait de la valeur nette peut vous permettre d’emprunter à un taux nettement moindre. En ce moment, la limite d’emprunt se situe à 80 %.

Critères d’admissibilité

Avant d’octroyer une deuxième hypothèque, un prêteur évalue la valeur nette du demandeur, ses revenus, sa cote de crédit et la valeur de la propriété.

- Plus la valeur nette de votre propriété est élevée, plus vous aurez de chances d’être admissible.

- Le prêteur s’assurera que vous disposez d’une source de revenus fiable.

- Plus votre cote de crédit est élevée, plus les taux d’intérêt seront avantageux.

- Le prêteur évaluera votre propriété pour en connaître la valeur, en cas de défaut de paiement de votre part.

- L’hypothèque inversée Si vous êtes propriétaire, l’hypothèque inversée vous permet d’emprunter sur la valeur nette de votre résidence, tout en continuant à y vivre et à en conserver la propriété. Il s’agit d’un précieux outil de planification financière pour augmenter vos revenus de retraite, en utilisant l’un de vos actifs les plus importants. Un emprunteur peut obtenir jusqu’à 55 % de la valeur évaluée de sa résidence en argent libre d’impôt. Le montant octroyé dépend de certains facteurs tels que votre âge (et l’âge du conjoint, le cas échéant), la valeur et le type de la propriété, de même que son emplacement. Aucun paiement mensuel ne sera exigé, jusqu’à ce que l’emprunteur vende sa résidence ou décide de ne plus y vivre. Les taux d’intérêt sont légèrement plus élevés que pour une hypothèque ordinaire, mais bien moins élevés que ceux d’une deuxième hypothèque, en plus de l’avantage de n’avoir aucun paiement mensuel à effectuer.

Critères d’admissibilité

Vous devez être un propriétaire d’au moins 55 ans pour être admissible. Voici ce que le prêteur vérifie lorsque vous faites une demande d’hypothèque inversée :

- Votre âge et celui de votre conjoint

- L’emplacement de votre propriété

- La valeur et le type résidence (par exemple, un condo, une maison jumelée ou une maison individuelle)

Vous devrez rembourser tous les prêts garantis par votre propriété, comme une hypothèque ou une marge de crédit hypothécaire. Pour ce faire, vous pourrez toutefois utiliser l’argent obtenu d’une hypothèque inversée.

De manière générale, plus vous êtes âgé et plus la valeur de votre résidence est élevée lorsque vous faites une demande, plus le montant d’argent que vous pourriez recevoir sera élevé pour financer votre retraite. Les tendances du marché à ce moment-là ont également des répercussions sur le montant que vous pourriez recevoir.

Comparaison entre l’hypothèque inversée et d’autres types de prêts sur valeur domiciliaire

Chaque type de prêt sur valeur domiciliaire dont il est fait mention plus haut est une option que vous pouvez envisager à la lumière de votre profil, de votre capacité de paiement et de votre situation financière. On nous demande souvent d’expliquer les différences entre une hypothèque inversée, un refinancement hypothécaire et un prêt sur valeur domiciliaire, ainsi que les avantages de chacun. Une hypothèque inversée est un produit créé spécialement pour les Canadiens de 55 ans et plus dans le but d’alléger leurs charges financières à la retraite. L’un de ses grands attraits est que l’on n’a pas besoin de faire de remboursements réguliers. Examinons quelques différences clés entre le prêt sur la valeur nette d’une propriété et l’hypothèque inversée.

The bottom line

L’hypothèque inversée et le prêt sur valeur domiciliaire vous permettent tous les deux de convertir une partie de la valeur nette de votre résidence en argent comptant. L’option que vous choisirez dépendra de votre style de vie, de vos objectifs financiers, de votre cote de crédit et de vos besoins en matière de liquidités.

Pour en savoir davantage sur les différences entre le refinancement hypothécaire, l’hypothèque inversée (en englais sulement), la deuxième hypothèque et le prêt sur valeur domiciliaire appelez-nous au 1 866 522 2447.

Pour savoir combien d’argent exempt d’impôt vous pourriez recevoir grâce à l’Hypothèque inversée CHIPMD, essayez notre calculatrice.